Aumento di capitale Prysmian - 2018

a cura di G.Borsi, giugno 2018

Prysmian è società leader globale nel settore dei cavi e dei sistemi per l'energia e le telecomunicazioni. Con quasi 140 anni di esperienza, un fatturato pari a oltre 11 miliardi (pro-forma al 31/12/2017), circa 30.000 dipendenti in oltre 50 Paesi e 112 impianti produttivi, il Gruppo vanta una solida presenza nei mercati tecnologicamente avanzati e offre la più ampia gamma di prodotti, servizi, tecnologie e know-how. La Società opera nel business dei cavi e sistemi terrestri e sottomarini per la trasmissione e distribuzione di energia, cavi speciali per applicazioni in diversi comparti industriali e cavi di media e bassa tensione nell'ambito delle costruzioni e delle infrastrutture.

Per le telecomunicazioni il Gruppo produce cavi e accessori per la trasmissione di voce, video e dati, con un'offerta completa di fibra ottica, cavi ottici e in rame e sistemi di connettività.

Prysmian è una public company, quotata alla Borsa Italiana nell'indice FTSE MIB.

Descrizione dell'operazione

L'aumento di capitale ha un importo effettivo totale di circa 500 milioni di euro da eseguirsi mediante emissione di massimo n. 32.652.314 nuove azioni ordinarie con godimento regolare, da offrire in opzione agli aventi diritto nel rapporto di 2 ogni 15 diritti posseduti al prezzo di 15.31 . Verranno assegnati 1 diritto per ogni vecchia azione e 2915 diritti per ogni obbligazione convertibile possedute (taglio nominale da 100.000 ).

Calendario

I diritti di opzione potranno essere esercitati dal 2 al 19 luglio e saranno trattati in Borsa dal 2 al 13 luglio, estremi inclusi. Entro una settimana dal termine dell'offerta ne verranno comunicati i risultati e verranno offerti in Borsa i diritti inoptati.

Motivazioni dell'operazione

Scopo dell'Aumento è sostenere l'acquisizione di Generale Cable conclusa nel mese di maggio, operazione da 3 miliardi di dollari (premio dell81% riconosciuto all'azienda americana) che farà diventare Prysmian leader mondiale dei cavi (operazione già autorizzata dall'Antitrust) e dovrebbe incrementare l'utile netto per azione di circa il 10-12% già nel primo anno, anche senza tener conto di sinergie e relativi costi di implementazione. Tali sinergie verranno principalmente generate grazie a una migliore strategia di approvvigionamento, a una più efficiente gestione dei costi generali e all'ottimizzazione della struttura produttiva. Il gruppo italiano ha battuto altri tre player internazionali, tra cui uno cinese, in corsa per conquistare General Cable.

Dati economici

Nei primi tre mesi del 2018 la Società ha conseguito ricavi per oltre 1879 milioni di euro, anche se con redditività in calo, dovuta a poste straordinarie non ricorrenti e a tassi di cambio sfavorevoli, oltre che a costi legati a coperture dei rischi di variazione prezzo delle materie prime (soprattutto rame).

L'indebitamento finanziario è sceso da 998 a 648 milioni grazie alla conversione del prestito obbligazionario convertibile.

Impegni di sottoscrizione e garanzia

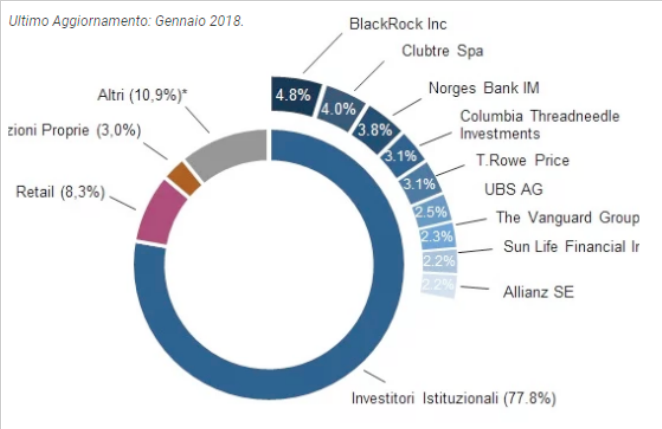

Al fine di assicurare l'integrale sottoscrizione delle azioni oggetto dell'offerta è stato costituito un Consorzio di Garanzia capitanato da Banca Imi, Goldman Sachs e Mediobanca. Di fatto la Società è una public company posseduta principalmente da Investitori Istituzionali.

Borsa Italiana comunica i prezzi rettificati e i K di rettifica efficaci dal 2 luglio 2018:

| Codice |

Descrizione |

Prezzo di Riferimento |

Prezzo Last |

Prezzo Ufficiale |

Coefficiente K |

| PRY |

PRYSMIAN |

20.6200 |

20.6218 |

20.3772 |

0.96679628 |

| PRYAXA |

PRYSMIAN AZXAZ |

0.7082 |

- |

- |

- |

In base a questi valori possiamo costruire la tabella delle parità matematiche:

| PREZZO DIRITTO |

COSTO AZIONE |

AZIONE PIENA |

| Zero |

15,31 |

15,31 |

| 0.20 |

16,81 |

17,01 |

| 0.30 |

17,56 |

17,86 |

| 0.40 |

18,31 |

18,71 |

| 0.44 |

18,61 |

19,05 |

| 0.48 |

18,91 |

19,39 |

| 0.52 |

19,21 |

19,73 |

| 0.56 |

19,51 |

20,07 |

| 0.60 |

19,81 |

20,41 |

| 0.64 |

20,11 |

20,75 |

| 0.68 |

20,41 |

21,09 |

| 0.72 |

20,71 |

21,43 |

| 0.76 |

21,01 |

21,77 |